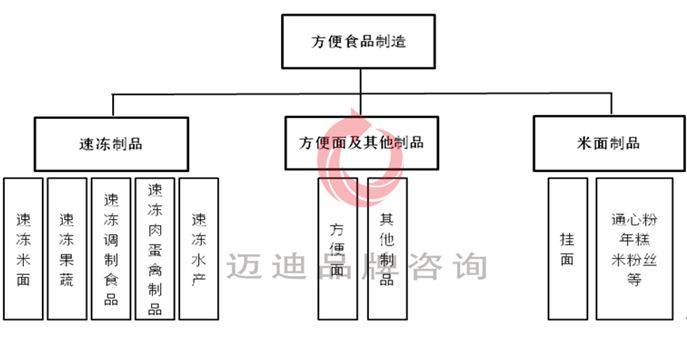

据国民经济行业代码分类,速冻食品与方便面、米面制品同属于方便食品制造大行业。

1. 行业迈过发展初期,步入稳健成长,市场上升空间大

相比于品牌化特征明显的方便面,我国速冻食品虽然起步较晚,但其市场规模从45.7亿元增长至650亿元(2004-2013),已然超过方便面(如图1)。结合行业增速,在中国食品工业连续三年增长降速、行业利润下跌的大环境下,2013年速冻食品同比增长11.4%,高于整体方便食品制造行业增速10.4%,同时方便面仅同比增长0.8%。

由此可见,相比方便面,具有替代性的速冻方便食品正稳步成长,行业上升空间巨大。

相比于品牌化特征明显的方便面,我国速冻食品虽然起步较晚,但其市场规模从45.7亿元增长至650亿元(2004-2013),已然超过方便面(如图1)。结合行业增速,在中国食品工业连续三年增长降速、行业利润下跌的大环境下,2013年速冻食品同比增长11.4%,高于整体方便食品制造行业增速10.4%,同时方便面仅同比增长0.8%。

由此可见,相比方便面,具有替代性的速冻方便食品正稳步成长,行业上升空间巨大。

2. 行业趋势在于整体扩张,量价齐升时代必将到来

从消费量来看,中国速冻行业发展相比发达国家远未到成熟期。据最新数据显示,我国速冻食品年人均消费量达9公斤,仍处于较低水平,不到日本1/2,而美国人均消费量在60公斤以上,欧盟30公斤左右;同时,随着冷链基础建设及互联网发展,企业将有能力进一步覆盖到更多消费者。

从消费额来看,居民收入水平提升带来的消费升级趋势越发明显,人们对吃越来越讲究,健康、营养、高端等成为产品热点。而近年速冻行业销额增速逐渐放缓,年复合增速由37.2%(2004-2010)降至11.4%(2010-2014),除食品工业大环境影响外,也意味着速冻行业开始从扩量增额的时代步入淘汰落后产能、提升产品附加值的产业升级阶段。

市场需求扩大,量价齐升将是速冻产业发展的必然趋势。

3. 细分品类发展不均衡,行业品牌分散,企业/品牌机会遍布

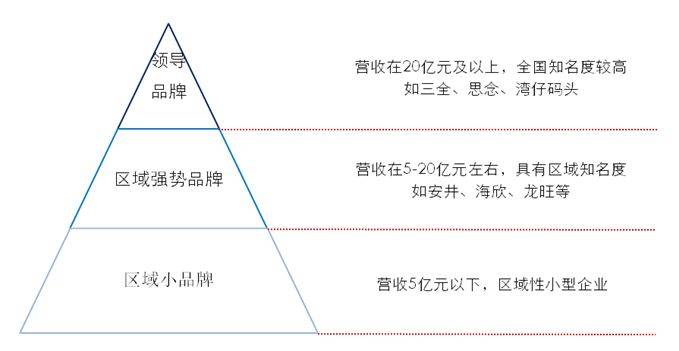

对于已基本饱和的市场来说,如方便面,任何一个品牌销量的增长,必然是以其他品牌销量的下滑为代价:康师傅经过7年的高速发展,占据着 50%以上的市场份额;统一新品发力,由08年单位数的市场份额提升至18%,华龙和白象的市场份额不断收缩。而相比方便面,速冻食品品类更丰富,产品价值更高,更符合现代消费趋势,且目前行业尚未出现一家独大局面,可说是市场分散,品牌分散(如图2),三巨头三全、思念、湾仔码头占细分行业约70%份额,却仅占比整体速冻市场11%。

由此可见,速冻市场仍处于充分竞争阶段,品牌化特征已日渐鲜明,众多机会等待挖掘。

二、行业问题:同质化、价格战!

如上所说,尽管目前速冻市场前景看好,但行业尚处于充分竞争阶段,众多企业包括龙头品牌都一直面临着一个问题:价格战!从刚过去的端午粽子节即可窥见,同样规格同样口味,不同价格,你会怎么选?企业年年进行产品创新,但为何价格战依旧?

从消费量来看,中国速冻行业发展相比发达国家远未到成熟期。据最新数据显示,我国速冻食品年人均消费量达9公斤,仍处于较低水平,不到日本1/2,而美国人均消费量在60公斤以上,欧盟30公斤左右;同时,随着冷链基础建设及互联网发展,企业将有能力进一步覆盖到更多消费者。

从消费额来看,居民收入水平提升带来的消费升级趋势越发明显,人们对吃越来越讲究,健康、营养、高端等成为产品热点。而近年速冻行业销额增速逐渐放缓,年复合增速由37.2%(2004-2010)降至11.4%(2010-2014),除食品工业大环境影响外,也意味着速冻行业开始从扩量增额的时代步入淘汰落后产能、提升产品附加值的产业升级阶段。

市场需求扩大,量价齐升将是速冻产业发展的必然趋势。

3. 细分品类发展不均衡,行业品牌分散,企业/品牌机会遍布

对于已基本饱和的市场来说,如方便面,任何一个品牌销量的增长,必然是以其他品牌销量的下滑为代价:康师傅经过7年的高速发展,占据着 50%以上的市场份额;统一新品发力,由08年单位数的市场份额提升至18%,华龙和白象的市场份额不断收缩。而相比方便面,速冻食品品类更丰富,产品价值更高,更符合现代消费趋势,且目前行业尚未出现一家独大局面,可说是市场分散,品牌分散(如图2),三巨头三全、思念、湾仔码头占细分行业约70%份额,却仅占比整体速冻市场11%。

由此可见,速冻市场仍处于充分竞争阶段,品牌化特征已日渐鲜明,众多机会等待挖掘。

二、行业问题:同质化、价格战!

如上所说,尽管目前速冻市场前景看好,但行业尚处于充分竞争阶段,众多企业包括龙头品牌都一直面临着一个问题:价格战!从刚过去的端午粽子节即可窥见,同样规格同样口味,不同价格,你会怎么选?企业年年进行产品创新,但为何价格战依旧?

1. 产能过剩

速冻米面作为最早接触大众的速冻产品,市场玩家众多,短期内面临着产能过剩问题,主要源于两方面:(1)过去30年里,众多企业希望通过产量扩增提高市占率的方式实现迅速扩张,使得我国速冻米面一直在增产;(2)行业发展空间大,新进入者不断,如汇源签约山东朱老大,正大集团推出速冻包子、蒸饺等产品,也导致了产能不断释放。产能扩增速度快于消费需求增长,供过于求直接体现在库存积压、竞争加剧,特别对于区域品牌而言,产品受运输半径限制,自己出不去,大品牌却相继而来,区域内价格拼杀更加激烈。

但长期来看,行业尚处于增长期,且伴随着消费升级、落后产能淘汰,产能过剩问题未必一直存在,而除速冻米面外的其他品类大众市场渗透率尚低。

2. 产品同质化

传统速冻食品生产技术门槛不高,产品同质化无可避免,价格战成了主要竞争手段。

而近几年众多企业专注于用口味、地域化等实现产品差异化,但对于消费者来说,更多不同的可能只是产品名字,反而增加购买选择难度。此外,企业开始逐步开发细分市场以寻求突破(如儿童水饺),但在对手生产力能支持的情况下,其支持点或利益诉求也易被快速模仿跟进;如今又随着消费升级,企业发力高端,期望差异化与高毛利实现新增长,现市面上高端产品已不少,但消费者对产品难以直接感知,同一价位仍然竞争激烈。

单个产品易被模仿,难以构建核心竞争力,这才是导致众多速冻企业不断开发新品,不断投入,却又不断陷入价格战的主要原因。

三、 企业问题:利润低,盈利难!

行业同质化问题导致众多企业挣扎于价格战无法抽身,且随着大众消费日益多元化,企业一边去库存,一边想创新,结果是资源跟不上,产品跟不上,最终只能被牵着走。而处在同一行业环境下,不同企业具体问题不同。

笔者认为,就目前品类市场规模、增长速度及品牌集中度而言,速冻行业现处于品牌竞争逐渐加剧,市场逐渐细分的品牌发展期,主要将企业分为以下3类:

速冻米面作为最早接触大众的速冻产品,市场玩家众多,短期内面临着产能过剩问题,主要源于两方面:(1)过去30年里,众多企业希望通过产量扩增提高市占率的方式实现迅速扩张,使得我国速冻米面一直在增产;(2)行业发展空间大,新进入者不断,如汇源签约山东朱老大,正大集团推出速冻包子、蒸饺等产品,也导致了产能不断释放。产能扩增速度快于消费需求增长,供过于求直接体现在库存积压、竞争加剧,特别对于区域品牌而言,产品受运输半径限制,自己出不去,大品牌却相继而来,区域内价格拼杀更加激烈。

但长期来看,行业尚处于增长期,且伴随着消费升级、落后产能淘汰,产能过剩问题未必一直存在,而除速冻米面外的其他品类大众市场渗透率尚低。

2. 产品同质化

传统速冻食品生产技术门槛不高,产品同质化无可避免,价格战成了主要竞争手段。

而近几年众多企业专注于用口味、地域化等实现产品差异化,但对于消费者来说,更多不同的可能只是产品名字,反而增加购买选择难度。此外,企业开始逐步开发细分市场以寻求突破(如儿童水饺),但在对手生产力能支持的情况下,其支持点或利益诉求也易被快速模仿跟进;如今又随着消费升级,企业发力高端,期望差异化与高毛利实现新增长,现市面上高端产品已不少,但消费者对产品难以直接感知,同一价位仍然竞争激烈。

单个产品易被模仿,难以构建核心竞争力,这才是导致众多速冻企业不断开发新品,不断投入,却又不断陷入价格战的主要原因。

三、 企业问题:利润低,盈利难!

行业同质化问题导致众多企业挣扎于价格战无法抽身,且随着大众消费日益多元化,企业一边去库存,一边想创新,结果是资源跟不上,产品跟不上,最终只能被牵着走。而处在同一行业环境下,不同企业具体问题不同。

笔者认为,就目前品类市场规模、增长速度及品牌集中度而言,速冻行业现处于品牌竞争逐渐加剧,市场逐渐细分的品牌发展期,主要将企业分为以下3类:

1. 领导品牌

就大企业大品牌来说,企业通常投入巨大的人力物力财力研发新品,但投入市场后要么石沉大海,要么因表现好而被竞相模仿,创新产品难以获得“创新”收益;而随着新产品不断开发,形成更复杂产品线,更多SKU,分散企业资源,却依然缺乏能创造价值的盈利产品。就利润而言,相比于整体速冻行业约16%的毛利率,大企业的毛利率相对较高(三全34.9%),但较大的销额或规模并没带来较低的成本优势,终端陈列受挤压,成本费逐渐攀升,即便高端产品也面临高毛利、高费用问题,价格战前依然束手无策。

2. 区域品牌

随着一、二线城市零售市场增速放缓(2014仅2%),龙头企业渠道下沉,其产品力强,品牌力强,对区域品牌形成了挤压竞争;其次,众多传统餐饮企业(如避风塘、大娘水饺等)开始借其在餐饮业务的影响力反向进入速冻零售领域,且大多初期只能局限于区域操作,区域品牌因此受到更多竞争压力。而企业能力有限,难以开拓外埠市场,往往受价格战拖累。

不管是领导品牌还是区域品牌,受制于价格战对企业的直接影响即低利润表现。2014年三全净利0.8亿元,仅占比营收约2%,而销售费用占比营收达29%;同时就一些区域强势品牌来看, 2014海欣净利率2%,惠发净利率6.3%,可见大多速冻企业或都存在着利润低,盈利难问题!生存还是发展,破局机会在哪?

四、战略机会:如何打破同质化、价格战、低利润困局?

速冻行业尚在成长,对于领导品牌来说,龙头企业仍处于扩张阶段;对于区域品牌来说,行业格局尚未稳定,机遇与挑战并存。因此,不同企业能力、资源不同,机会侧重自然也不同(如下表)。

但面对长久以来的价格战纷扰,要寻求持续的利润增长,真正摆脱困局又该从何发力?

就大企业大品牌来说,企业通常投入巨大的人力物力财力研发新品,但投入市场后要么石沉大海,要么因表现好而被竞相模仿,创新产品难以获得“创新”收益;而随着新产品不断开发,形成更复杂产品线,更多SKU,分散企业资源,却依然缺乏能创造价值的盈利产品。就利润而言,相比于整体速冻行业约16%的毛利率,大企业的毛利率相对较高(三全34.9%),但较大的销额或规模并没带来较低的成本优势,终端陈列受挤压,成本费逐渐攀升,即便高端产品也面临高毛利、高费用问题,价格战前依然束手无策。

2. 区域品牌

随着一、二线城市零售市场增速放缓(2014仅2%),龙头企业渠道下沉,其产品力强,品牌力强,对区域品牌形成了挤压竞争;其次,众多传统餐饮企业(如避风塘、大娘水饺等)开始借其在餐饮业务的影响力反向进入速冻零售领域,且大多初期只能局限于区域操作,区域品牌因此受到更多竞争压力。而企业能力有限,难以开拓外埠市场,往往受价格战拖累。

不管是领导品牌还是区域品牌,受制于价格战对企业的直接影响即低利润表现。2014年三全净利0.8亿元,仅占比营收约2%,而销售费用占比营收达29%;同时就一些区域强势品牌来看, 2014海欣净利率2%,惠发净利率6.3%,可见大多速冻企业或都存在着利润低,盈利难问题!生存还是发展,破局机会在哪?

四、战略机会:如何打破同质化、价格战、低利润困局?

速冻行业尚在成长,对于领导品牌来说,龙头企业仍处于扩张阶段;对于区域品牌来说,行业格局尚未稳定,机遇与挑战并存。因此,不同企业能力、资源不同,机会侧重自然也不同(如下表)。

但面对长久以来的价格战纷扰,要寻求持续的利润增长,真正摆脱困局又该从何发力?